Hvad er afkastkrav?

Afkastkrav refererer til den forventede fortjeneste, som en investor vurderer er passende kompensation for den risiko, der er forbundet med investeringen. Ved ejendomsinvestering er afkastkravet en overvejelse over, hvor stort at afkastet fra driftsresultatet skal være, før den tilfredsstiller den forbundne risiko med investering i ejendommen. Afkastkravet som princip er essentielt for ejendomsinvestorer at have styr på, da alle fremgangsmåder for værdiansættelse af ejendomme benytter sig af et afkastkrav.

Et passende afkastkrav varierer efter ejendomsinvesteringen, forbundet risiko og markedets forhold. Det er typisk udtrykt som en procentværdi af det investerede beløb på kontantbasis, altså den investerede egenkapital, og det bruges til at evaluere, om afkastet af en investering er passende for den pågældende investor.

Afkastkravet er vigtigt at overveje, når man vælger investering, da det kan hjælpe med at bestemme, om en given investering er tilstrækkelig rentabel i forhold til den risiko, der er forbundet med den. Hvis afkastet på en investering ikke opfylder det ønskede afkast af investeringen, kan det være mere fordelagtigt for en investor at allokere sine værdier andetsteds.

Afkastkrav på ejendomme

Afkastkravet for ejendomsinvesteringer er en vurdering af, hvor stort det direkte afkast (driftsoverskud) fra investeringen skal være, før den anses som tilfredsstillende i forhold til risikoen. Med andre ord, når man fastsætter afkastkravet for en ejendomsinvestering, beslutter man en acceptabel procentdel, som nettolejen skal udgøre af den investerede egenkapital.

Afkastkravet repræsenterer altså den fortjeneste, som investoren anser som passende i forhold til de samlede indtægter fra lejen, og ikke en fremtidig kursgevinst på ejendommen (selvom dette også er en del af ejendommens afkast). Da afkastkravet varierer efter investeringens risiko, så vil ejendomme med større risiko normalt have et højere afkastkrav. Det betyder, at den årlige nettolejeindtægt skal udgøre en større procentdel af ejendommens værdi.

Beregning af afkast på ejendomme

Afkastkravet er dog, som det ligger i termen, det afkast, som investoren kræver for at påtage sig investeringen, og som indgår i værdiansættelsen af ejendommen. Det er ikke nødvendigvis det samme som det faktiske startafkast på ejendommen, eller det realiserede (stabile) afkast. Når man kigger på afkastet for en ejendom, sætter man det dog i alle tilfælde op mod ejendommens kapitalkrav (værdi). Selvom mæglere og investorer kan vælge forskellige måder at fremhæve afkastet af en investering, så bruges nedenstående afkastberegninger hyppigst:

Startafkast

Startafkastet beregnes som det kontante afkast af ejendommen ved overtagelse. Dette er altså hvor stor en del, nettolejen udgør af kapitalbehovet det første år af ejendommens drift.

Startafkast = nettoleje / købspris

Har en investor købt en ejendom med den forudsætning, at afkastet over en længere tidsperiode ser anderledes ud, fordi der f.eks. kan komme flere lejere til eller at en renovering af ejendommen forhøjer huslejen, så kan startafkastet opfattes som værende under den pågældende markedssats.

Stabiliseret afkast

I forlængelse af startafkastet, benytter man sig ofte af det stabiliserede afkast af en ejendom. Dette er altså det afkast, som ejendommen vurderes til, og basisprisen er fastsat ud fra. Det er derfor også den værdi, som er tættest på afkastkravet for ejendommen, da det stabiliserede afkast er et udtryk for afkastkravet; her tages altså højde for alle former for reguleringer.

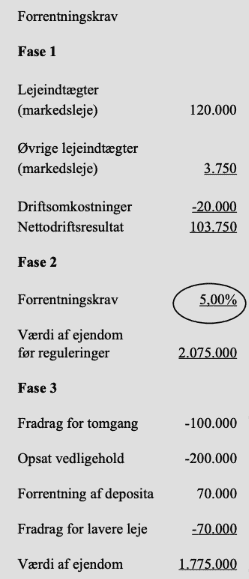

Man kan her tage udgangspunkt i den afkastbaserede model for en ejendom, der fuldt udlejet indbringer en nettoleje på 103.750 kr. med et stabiliseret afkast (afkastkrav) på 5%:

Kilde: Dansk Ejendomsmæglerforening

Her er værdien af ejendommen 1.775.000 kr. da et afkast på 5% opnås ved ingen tomgang (potentiale for 100.000 kr. merleje) samt vedligeholdelsesarbejde for 200.000 kr (reguleringerne). Ejendommen udbydes altså til et startafkast på 0%:

(120.000-100.000-20.000)/1775000 = 0

Bemærk her, at den faktiske bruttoleje er 20.000 kr., da der forekommer et fradrag på 100.000 i tomgang.

Hvor det stabiliserede afkast er 5%, da man ved fuld udlejning samt vedligeholdelsesarbejde opnår et afkast på 5% svarende til afkastkravet:

103.750/2.075.000 = 0,05 = 5%

Beregning af forrentning af indskudt egenkapital (ROE)

Udover lejeindtægten, indgår kursgevinster eller -tab også som et afkast ved ejendomsinvestering. Denne form for afkast indgår dog typisk i opgørelser over forrentning af egenkapital (Return On Equity), da kursgevinster ikke løbende realiseres som huslejeindtægter, men først realiseres ved salg af den pågældende investeringsejendom, selvom den typisk opgøres ved løbende vurderinger.

Hvordan bruges afkastkrav?

Da regulering af husleje ved omkostningsbestemt husleje og lejedes værdi kan være vanskelig, vil investor normalt gå efter at give et beløb for ejendommen, hvor nettolejens procentdel opfylder afkastkravet. Derfor er nettolejen også en essentiel del af beregningen af en ejendoms basispris:

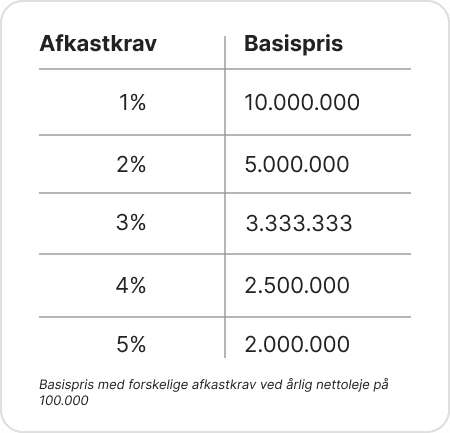

Basispris udlejningsejendom = Nettoleje (Lejeindtægter - driftsudgifter) * 100 / Afkastkrav

Da det her kan ses, at en udlejningsejendoms basispris er omvendt proportional med afkastkravet, så falder denne også ved en forøgelse i afkastkravet. Dette kan ses i følgende eksempel, hvor basisprisen af en ejendom beregnes ud fra en ejendom, der indbringer en årlig nettoleje på 100.000 kroner. Bemærk her, at tabellen blot viser forholdet mellem afkastkrav og basispris, hvorfor der ikke tages højde for reguleringer:

Hvad påvirker beregningen af afkastkrav?

Afkastkravet er altså en vurdering af, hvor stort et afkast en investor ønsker, at driftsoverskuddet skal udgøre af den investerede egenkapital. Selvom afkastkravet er en vurdering, så er der også en del faktorer, der anses som objektive i vurderingen af afkastkravet. Her er det gængse afkastkravet i området især gældende.

Dog kigger man især også på:

Beliggenhed: Ejendommens beliggenhed og udsigten til efterspørgslen efter denne, har betydning for afkastkravet. Generelt set har ejendomme i storbyer et væsentligt lavere afkastkrav end ejendomme uden for storbyer, da disse ses som en mere risikofyldt investering. For eksempel, har den gennemsnitlige aktuelle afkastgrad i Københavns Kommune de seneste år ligget på omkring 3.2%, hvor den i Guldborgsund Kommune har ligget på omkring 6,5%

Aktuelle lejeniveau: Ejendommens aktuelle lejeniveau kan give et konkret bud på den fremtidige lejeindtægt.

Udviklingsmuligheder vs renoveringsprojekter: Eventuelle udviklingsprojekter i ejendommen, som kan påvirke dit samlede afkast positivt. Samtidig skal du som investor være opmærksom på mulige renoveringsprojekter, som kan have en negativ effekt på din samlede afkast.

Renteniveau: Renteniveau har direkte effekt på, hvor omkostningsfuldt finansieringen af ejendommen vil være og dermed det samlede afkast. Hvis renteniveauet er højt, vil det være mere omkostningsfuldt at låne, og dermed vil det have en negativ effekt på afkastkravet og omvendt. Du kan læse mere om generel overvejelser i forbindelse med finansiering af ejendomsinvesteringer i vores blogindlæg: Lån til ejendomsinvestering.

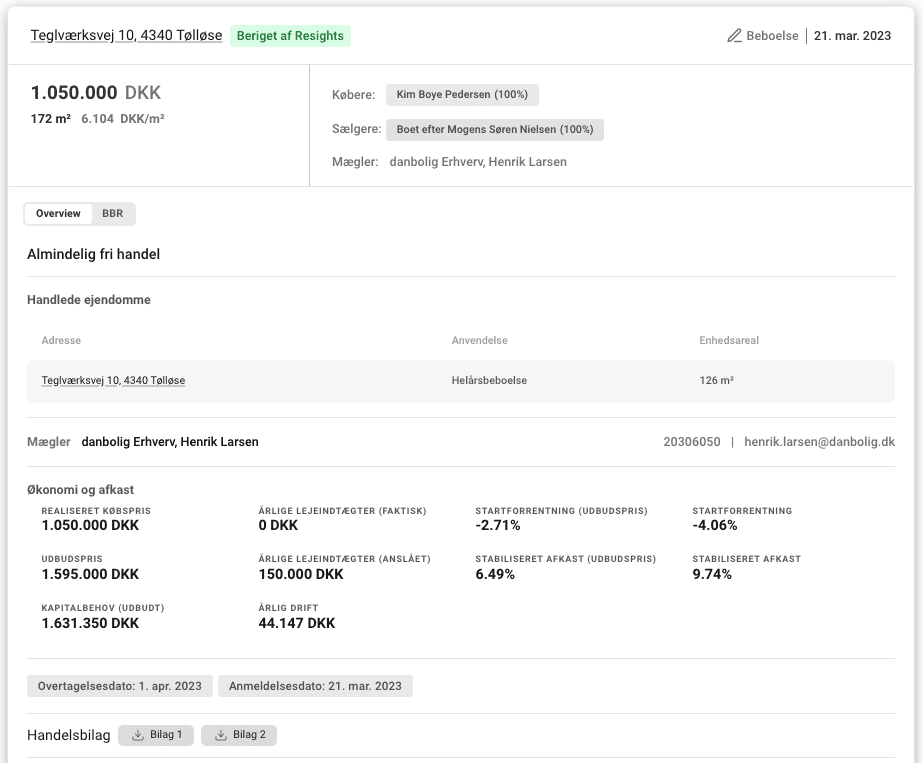

Find afkastgrader i dit område

Med resights.dk kan du nemt finde afkastgrader på sammenlignelige handler i dit område. Du kan også følge udviklingen af afkastgrader i forskellige landsdele og byer. Nedenfor ses et eksempel på en handel beriget af Resights med afkastgrader, købspris og andet relevant information.

Du kan læse mere om Resights’ handelsmodul her.

Ofte stillede spørgsmål

Afkastkrav er det afkast, du som investor acceptere at få fra din investering, det kan eksempelvis være i en aktie, alternativ investering eller ejendom.

Afkastkravet er en subjektiv vurdering af, hvor stort et afkast en investor ønsker om året. Mange faktorer har indflydelse på afkastkravet, derfor er det svært at opstille en præcis formel for udregningen.

Afkastkrav er påvirket af en række forskelige elementer som tages med i beslutningen om ens afkastkrav. Nogen af de mest væsentlige er beliggenhed, lejeniveu, udviklingsmuligheder og renteniveau.